1元能保600萬?揭秘互聯網保險營銷的文字遊戲

央廣網北京4月25日消息(記者 劉經宇)今年3月,北京的許傑收到朋友轉發的一條泰康在線保險“長生保”的鏈接,頁麵顯示可領取“免費福利大禮包,且限量贈送,領完為(wei) 止”。

許傑點開鏈接,按照指定步驟,支付了3.3元。本以為(wei) 投保過程就此結束,但他很快收到短信,被通知此後每月要扣除保費98.17元,累計扣費11個(ge) 月。4月24日,泰康在線保險的客服人員對記者表示,在微信上購買(mai) 保險支付首月保費時,大多會(hui) 默認勾選“微信自動付費”的服務,按月扣費,消費者可能沒有注意這個(ge) 功能。

不僅(jin) 泰康在線保險,央廣網近日調查還發現,部分保險公司、保險專(zhuan) 業(ye) 中介機構的互聯網保險營銷宣傳(chuan) 廣告,存在過度營銷、虛假宣傳(chuan) 、誘導消費等諸多亂(luan) 象,導致出現大量保險消費糾紛。其中“首月1元”“免費贈險”等方式對消費者的誤導尤其明顯。

早在2021年8月,銀保監會(hui) 就曾下發《關(guan) 於(yu) 開展互聯網保險亂(luan) 象專(zhuan) 項整治工作的通知》,重點整治銷售誤導(欺騙消費者、投保告知不充分、隱瞞承保信息等)、強製搭售(誘導銷售、套路續費等)、費用虛高、違規經營和用戶信息泄露等突出問題。

互聯網保險營銷的文字遊戲

同許傑一樣,劉成也碰到類似遭遇。2022年4月,劉成在某軟件充話費時,看到一個(ge) 領取2元優(you) 惠券的活動。按照要求做完任務後,他獲取一個(ge) “30日免費保險”的獎勵,並未多想便點擊了領取。劉成向記者確認,在此過程中,自己並未填寫(xie) 任何個(ge) 人信息。

直到2023年3月,劉成無意間發現每月都被自動扣除一筆保險費,扣款金額是16.3元。仔細查看後,才發現正是上次參加的“30天免費保險”活動,在該活動生效後,便按月自動扣費。

劉成提供的繳費記錄顯示,其所購保險是眾(zhong) 安保險旗下的無憂保綜合意外險。眾(zhong) 安保險官網顯示,截至2021年底,眾(zhong) 安服務超過5億(yi) 用戶,累計出具約427億(yi) 張保單。

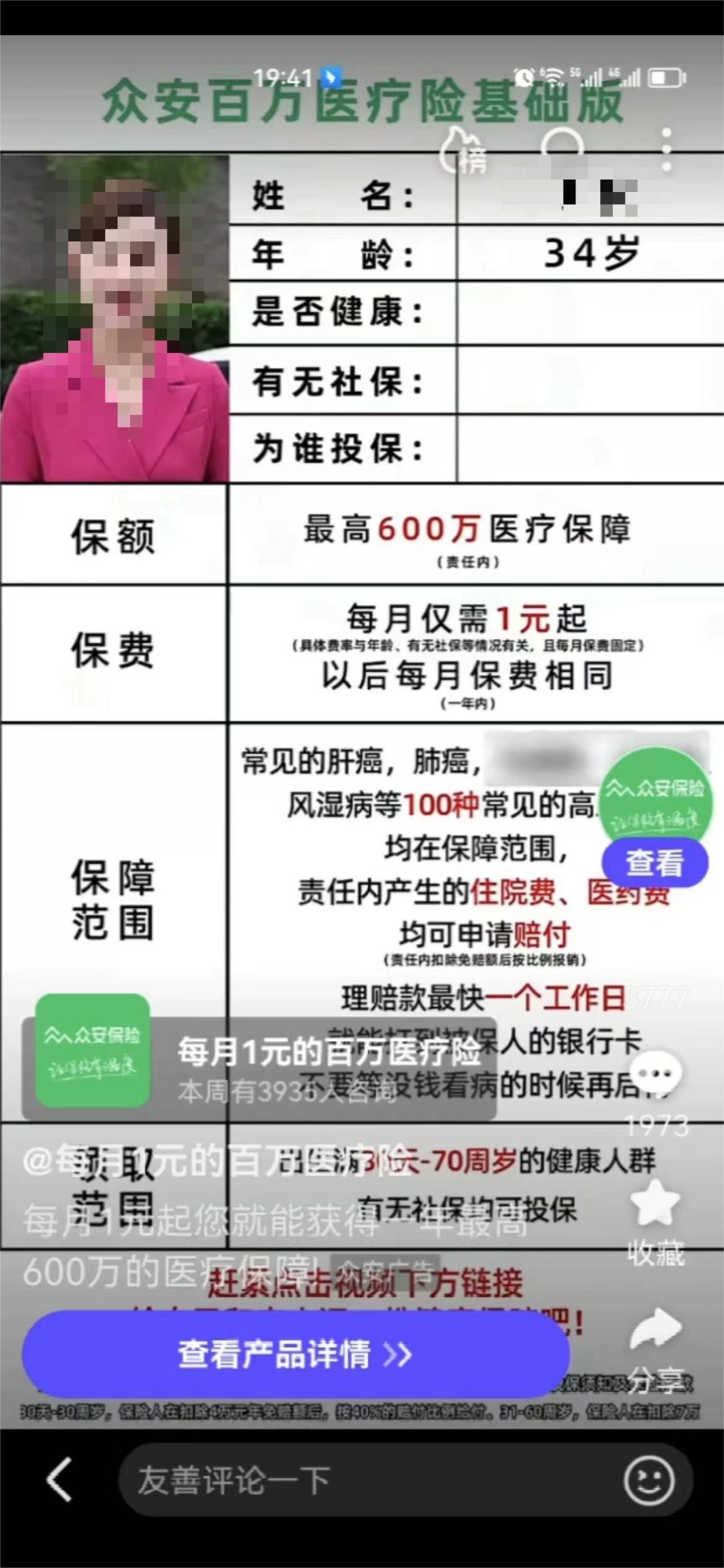

4月22日,記者在某App上刷到一則眾(zhong) 安保險廣告,其廣告頁麵顯示,該保險名為(wei) 眾(zhong) 安百萬(wan) 醫療險基礎版,“最高600萬(wan) 醫療保障,保費每月僅(jin) 需1元起,以後每月保費相同。”

眾(zhong) 安保險在視頻廣告上稱每月保費1元起(央廣網發 記者截圖)

記者輸入手機號和驗證碼後,頁麵顯示“僅(jin) 差一步,享600萬(wan) 保障”。此時,頁麵下方仍然顯示每月僅(jin) 需1元起的字樣。申請開通後,費用卻從(cong) 1元變為(wei) 每月保費2.16元。

記者注意到,在選擇付款後,彈出的頁麵顯示是“最後一步,閱讀投保文件。”而頁麵文件分為(wei) 健康告知、免責說明書(shu) 、投保須知和重要提示四項,隻需點擊最下方的“我已逐頁閱讀並確認完全符合健康告知內(nei) 容”即可。

隨後,頁麵會(hui) 跳轉出開通眾(zhong) 安百萬(wan) 醫療保險自動續費功能的提示。點擊確認後即可付款。

在支付2.16元後,該頁麵不斷跳轉出升級保障的相關(guan) 提示,隨後記者選擇同意升級並再次付款。

記者在眾(zhong) 安保險App的保單頁麵中看到,所購保險名為(wei) “眾(zhong) 安百萬(wan) 醫療保險2022版”,點擊保單頁中的“去繳費”選項,該保單為(wei) 期一年,目前累計繳費2.16元,但下期應繳費用已變為(wei) 30元。

保險行業(ye) 工作人員張銘告訴記者,這種網絡營銷方式主要是通過文字遊戲在規避風險的同時誤導消費者,從(cong) 而達到營銷目的。“很多人誤以為(wei) 這個(ge) 保險就是1元購買(mai) ,實際上廣告中寫(xie) 明是1元起,第一次付款確實隻付一兩(liang) 塊錢,但消費者已經開通了自動扣費功能,後麵每個(ge) 月扣費的價(jia) 格就高了。”

北京市中高盛律師事務所保險專(zhuan) 業(ye) 律師李濱告訴記者,這是互聯網保險營銷中常見的消費陷阱,消費者看到此類保險廣告後,往往被其中“1元保險”等字樣吸引,出於(yu) 這種心理,在投保過程中往往想盡快完成操作,不會(hui) 太仔細查看內(nei) 容,便快速點擊確認。

1元真能賠600萬(wan) ?

“廣告宣傳(chuan) 中說,花多少賠多少,最高可賠600萬(wan) 。”許傑說,他仔細研究了保險規則,該保險的賠付前提是在生病時,先通過醫保支付9萬(wan) 元才行,並且賠付比例隻有30%。也就是說,生病花費10萬(wan) ,才可以賠付3000元。“這要得啥病,我才能用這個(ge) 保險賠到錢?”

4月24日,泰康在線保險的客服人員對記者表示,像許傑這類情況,首月支付了3.3元,但後續保費變高,可能是在購買(mai) 保險後選擇了升級服務。

眾(zhong) 安保險的客服人員向記者表示,雖然廣告宣傳(chuan) 中說1元起,但實際繳納保費時會(hui) 根據投保人年齡做出區分。按記者年齡段,投保金額為(wei) 每月2.16元,但這僅(jin) 是該險種基礎版的保費。

該客服人員稱,如果隻用基礎版保險,不進行升級,後續每月確實隻有2.16元保費。但在賠付時,投保人有7萬(wan) 元的免賠額,賠付比例隻有30%。對方舉(ju) 例,如果生病住院使用醫保後共計花費10萬(wan) 元,在賠付時先減去7萬(wan) 的免賠額,然後賠付剩餘(yu) 金額的30%,也就是隻賠9000元。

該客服人員還稱,完成升級後,免賠額會(hui) 降至1萬(wan) 元,剩餘(yu) 部分在責任範圍內(nei) 的可百分百賠付,也就是同樣看病花費10萬(wan) 元,升級後可以賠付9萬(wan) 元。

記者完成保險升級後,次月保費從(cong) 2.16元變為(wei) 30元(央廣網發 記者截圖)

上述客服人員表示,不管是否升級保險,都可以享受最高600萬(wan) 的保額。記者算了一筆賬,對於(yu) 基礎版用戶而言,隻有生病花銷在2000萬(wan) 以上,才可能拿到600萬(wan) 賠付。

在李濱看來,一款正常的保險產(chan) 品,名稱、保險責任、保險金額、保險費等信息都應詳細展示給消費者。其中,保險條款的全文包括說明書(shu) 、免責提示等內(nei) 容都應強製投保人進行瀏覽,否則無法進入下一個(ge) 程序。

“消費者正常購買(mai) 保險時,保險公司都會(hui) 要求消費者本身不存在某些基礎疾病、健康隱患,否則保險公司會(hui) 拒保。”李濱說,在線上操作時,如果消費者不了解相關(guan) 規定,就直接點擊了確認,然後付款。保險公司在需要賠付時,就可能會(hui) 以“未如實告知”為(wei) 由解除合同,隨後退保,但不會(hui) 退保費。

“我們(men) 年輕人還好一些,起碼注意到自動扣費,知道找保險公司退錢。如果老人碰到這些,肯定發現不了。”劉成說。

不會(hui) 虧(kui) 錢的保險公司

劉成介紹,他父母早給自己買(mai) 了保險,沒必要再單獨買(mai) 保險。當時完全是因為(wei) 看到免費活動,隨手點了一下,沒想到後續還要扣費。

他告訴記者,自己發現自動扣費後,就在某平台進行投訴,眾(zhong) 安保險的客服人員很快聯係自己,最後退回了保費。

李濱表示,近年來,部分保險公司通過這種網絡營銷模式擴大保險銷量,進而牟利的情況已經發生多起。其實,線上保險就是簡化締約的程序,以最便利的方式完成保險合同的訂立和首期保費的收取。

他稱,在這個(ge) 締約過程中,保險公司省略了向消費者對於(yu) 產(chan) 品保險責任的描述及免責條款的明確說明和提示義(yi) 務,嚴(yan) 重侵犯了保險消費者的知情權和選擇權。然後,保險公司通過侵犯消費者知情權的方式,以全程誤導為(wei) 輔助,再以增加退保難度的方式進行保險銷售。

李濱表示,一般保險公司會(hui) 將此類業(ye) 務委托給技術公司和中介公司,比如保險代理公司或經紀公司,它們(men) 通過社交平台、短信等方式進行推廣,完成線上的承保工作和保險銷售工作。在這個(ge) 過程中,部分保險公司或銷售機構還可能會(hui) 涉嫌從(cong) 社交平台獲取消費者的身份信息。

張銘告訴記者,不少消費者發現被自動扣費後想要退保,可能會(hui) 因合同中某些條款,導致無法全額退款,“不管怎麽(me) 操作,保險公司肯定不會(hui) 虧(kui) 錢。”

屢禁不止的不實宣傳(chuan)

近年來,互聯網平台頻繁出現宣傳(chuan) “零首付”“低首付”“首月僅(jin) 為(wei) X元”等字樣,卻沒有全麵展示保費繳納整體(ti) 情況。

2020年,中國銀保監會(hui) 消費者權益保護局發布關(guan) 於(yu) 安心財險、輕鬆保經紀、津投經紀、保多多經紀侵害消費者權益案例的通報。通報稱檢查發現,上述機構在宣傳(chuan) 銷售短期健康險產(chan) 品中,存在“首月0元”“首月0.1元”等不實宣傳(chuan) (實際是將首月保費均攤至後期保費),或首月多收保費等問題。上述行為(wei) 涉嫌違反保險法中“未按照規定使用經批準或者備案的保險條款、保險費率”“欺騙投保人”等相關(guan) 規定。

銀保監會(hui) 指出,上述行為(wei) 嚴(yan) 重侵害了消費者的知情權、公平交易權等基本權利,損害了消費者的合法權益。

銀保監會(hui) 曾通報“首月0元”“首月0.1元”等不實宣傳(chuan) (央廣網發 記者截圖)

針對互聯網保險亂(luan) 象,銀保監會(hui) 已多次發文整治。2020年6月底發布《關(guan) 於(yu) 規範互聯網保險銷售行為(wei) 可回溯管理的通知》,對保險機構互聯網銷售過程管理等方麵都作出具體(ti) 要求。

2021年8月,銀保監會(hui) 下發的《關(guan) 於(yu) 開展互聯網保險亂(luan) 象專(zhuan) 項整治工作的通知》,重點整治銷售誤導(欺騙消費者、投保告知不充分、隱瞞承保信息等)、強製搭售(誘導銷售、套路續費等)、費用虛高、違規經營和用戶信息泄露等突出問題。

近日,銀保監會(hui) 下發的《關(guan) 於(yu) 開展保險機構銷售人員互聯網營銷宣傳(chuan) 合規性自查整改工作的通知》要求,自4月3日起,各保險機構就互聯網營銷宣傳(chuan) 開展為(wei) 期3個(ge) 月的自查整改工作。

北京工商大學中國保險研究院副秘書(shu) 長宋占軍(jun) 表示,2019年以來,銀保監會(hui) 及各保監會(hui) 通過風險提示、規範性文件、行政處罰等方式持續整治過這類問題,但依然有部分保險公司遊走在監管政策的邊緣,以促銷等方式向消費者提供短期免費保障,在消費者沒有充分知情的情況下,引導消費者升級保障,由免費保險轉入付費業(ye) 務。

宋占軍(jun) 認為(wei) ,監管部門應加強互聯網保險業(ye) 務的輿情監管,通過監測“首月0元”“1元保”等投訴,及時處罰違規保險公司和保險中介平台。另外,消費者也應充分評估互聯網人身保險產(chan) 品的需求匹配性,在平台購買(mai) 過程中仔細閱讀相應條款。

(文中許傑、劉成、張銘為(wei) 化名)

版權聲明:凡注明“來源:新利平台”或“新利平台文”的所有作品,版權歸高原(北京)文化傳(chuan) 播有限公司。任何媒體(ti) 轉載、摘編、引用,須注明來源新利平台和署著作者名,否則將追究相關(guan) 法律責任。

新利平台微博

新利平台微博 新利平台微信

新利平台微信